米国長期国債ETFのVGLTを100万円購入しました/債券も大事です

800万円超ベトナムドン定期預金の満期が迫っているため、アセットアロケーションの組み直しを粛々と進めています。

昨日の朝eMAXIS Slim全世界株式(除く日本)を100万円購入したのに続き、昨夜は米国長期国債ETFのVGLTを100万円買いました。

米国長期国債に投資するVGLT

昨日は「イールドスプレッド的に見ると米国株は高くない」と書きましたが、予想など当たらないのが普通なので、リスクヘッジとして米国長期国債も保有します。

株式と国債は基本的には逆相関なので(そうなってない時期もありますけど)、両方保有することでリスクを下げます。

▼VT(全世界株式ETF)とVGLTの価格推移。Bloomberg.co.jpより。

iシェアーズ 米国国債 20年超 ETF(TLT)も検討しましたが、信託報酬が0.15%で、VGLTの0.07%より若干高いので落選となりました。

値動きもだいたい同じなので、わざわざ高いほうを選ぶ必要はありません。

債券比率の考え方

アセットアロケーションの債券比率は永遠の課題です。

ウォーレン・バフェット氏は「債券は10%でいい」と言っている一方でレイ・ダリオ氏は「債券55%」のオールシーズンズポートフォリオを推奨しています。

世界有数の投資家間でも言うことが違うので、リスク許容度などによって「人それぞれ」というのが結論になると思います。

ただ、レイ・ダリオ氏のオールシーズンズポートフォリオは国債利回りが高かった時代だから通用したのであって、低金利の現代ではそのまま適用はできない気がします。

米国10年債利回りは1990年代前半には6~8%でしたが、現代では2%前後にまで低下しています。

▼1990年以降の米国10年国債利回り推移(Investing.comのデータから作成)

1990年4月には9.07%でした。

米ドル建てで9%とか怪しい金融商品かよって思いますね。

これだけ金利が下がると、債券の重要性もやや低下していると言わざるを得ません。

レイ・ダリオ氏の提唱する「債券比率55%」は現代ではやや過大というのが私の結論です。

それでも債券は有用

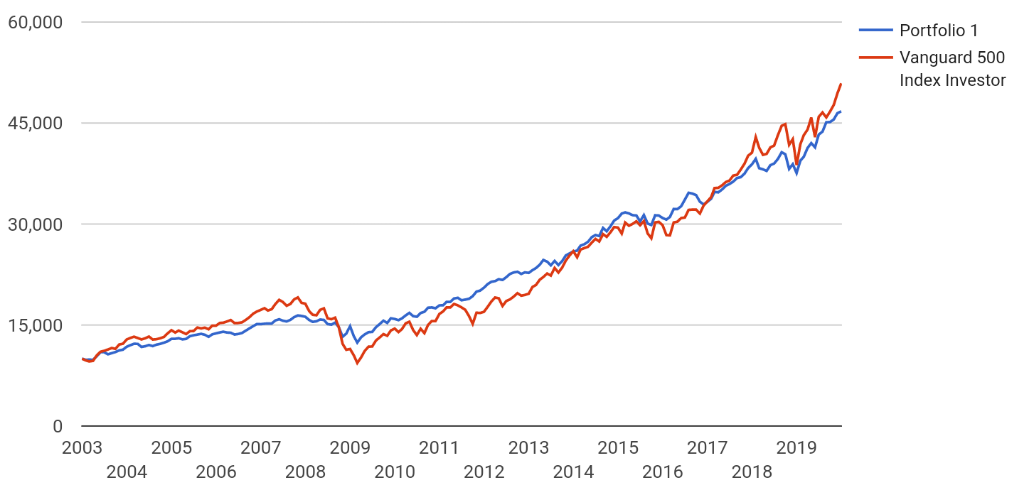

とはいえ、現代でも債券は暴落時のクッションとして有用です。

ポートフォリオに債券を40%組み込むと、最大下落幅は半分になります。

▼青線が「株式60%:債券40%」。赤線の「株式100%」よりも下落が緩やか。PORTFOLIO VISUALIZERより

株式フルスイングだと運用資産の50%溶ける状況が起こり得ます。

そうなると小心者の私には耐えられそうにないので、ポートフォリオにある程度の債券を組み込んでいきます。

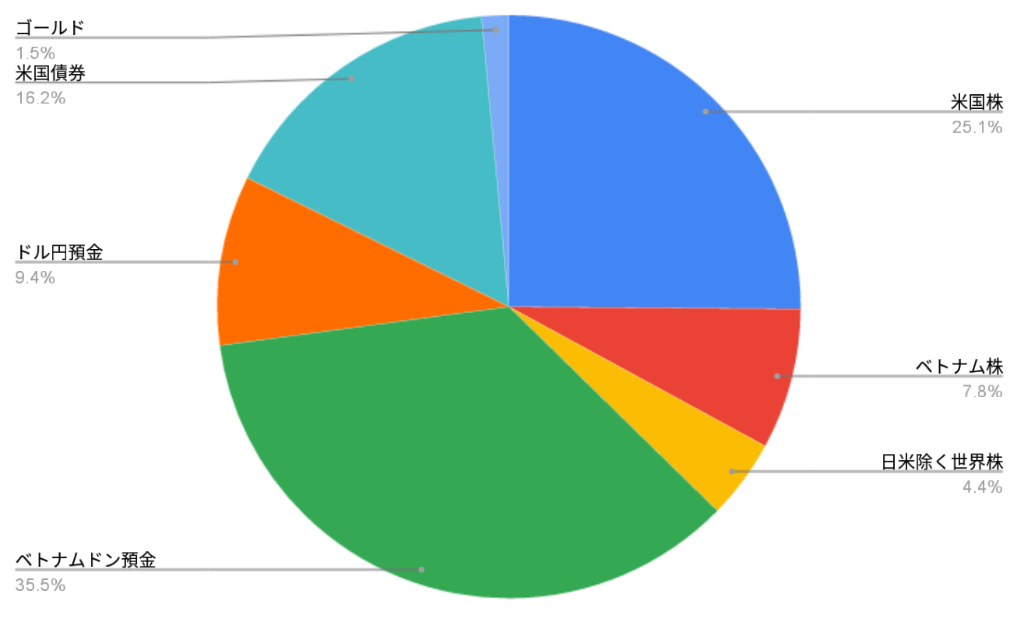

現在のアセットアロケーション

VGLTを100万円購入した結果、アセットアロケーションはこうなりました。

資産総額は2198万円です。

最大勢力のベトナムドン定期預金が今後数ヶ月で浮動資金になるので、株式と国債を買い進めます。